創新點:這些金融科技公司用「客製化」訂做專屬投資組合、「自動化」降低手續費用。怎麼做?

本文四大重點:1. 機器人理財改善投資人追高殺低的缺點。2. 機器人理財的「客製化」及「自動化」。3. Betterment的理財特色。4. 財富管理大咖紛紛加入機器人理財。

機器人理財(Robo Advisor) 並非由實體的機器人幫助客戶理財,而是將人工智慧(AI)導入傳統的理財顧問服務,以改善理財服務需要許多理專的缺點。機器人理財不僅是金融科技(FinTech)的重點項目,更能幫助小資族聰明選股,擺脫投資虧損。但它當初其實是金融機構嘲笑金融新創公司Betterment的貶抑之詞,還被專家評為是不適合用在財富管理的玩具。但Betterment創辦人喬恩·史坦克服逆境,讓機器人理財成為受大眾歡迎,金融機構追捧的理財服務。

「機器人」一詞一直與科技業比較有關,例如全球最大電子代工廠「鴻海」的董事長郭台銘,在2018年的股東會上表示,將投資AI機器人以節省2300億新台幣的人力成本。而隨著金融業近來大量應用科技(FinTech)發展金融創新,2017年起國內王道銀行、中國信託銀行、富邦證券及國泰金控也接序推出以機器人為號召的理財服務,搭配「投資門檻低」、「手續費全免」等優惠方案,吸引口袋不深,但急欲理財的小資族們。

(同場加映:到銀行辦事不再需要排隊!這家英國新創,要將銀行放入你的口袋裡)

小資族需要理財,但通常不知如何著手。許多人雖知理財的重要性,在學校修了投資與理財課,但上完後還是完全不懂;到銀行開戶,理專推薦基金,就一股腦兒開始扣款,但報酬率重來沒有正過。而由於專人協助理財的門檻很高,例如擁有900位國際級頂尖研究團隊、超過150年專業投資經驗的UBS瑞士銀行的開戶門檻為25萬美元(約800萬新台幣),因此低手續費的機器人理財服務(Robo Advisor)近年風行全球,而引領這股風潮的,是成立於2008年的美國投資顧問公司「Betterment」。

(圖片來源:Consumerism)

1. 機器人理財改善投資人追高殺低的缺點

Betterment由執行長喬恩·史坦(Jon Stein)與證券律師Eli Broverman聯合創辦,目的是幫助客戶做出更好的財務決策,從而過更好的生活,因此將公司取名Betterment。

喬恩·史坦本來志願是當一名濟世救人的醫生,但看到血液卻會恐慌,因此轉唸經濟及行為科學,後來考上財務分析師(CFA)證照,便到紐約華爾街擔任財務顧問,希望成為解答各種財務疑難雜症的「金融醫生」。但諷刺的是,喬恩自己的投資績效卻不是很穩定。

喬恩的「理性」告訴他應該要投資低風險、低手續費的指數型證券基金(ETF),以合理獲取貼近指數的市場平均報酬(此方式稱為被動式投資);但他的「人性」說服他相信自己比別人更聰明,能透過自行研究打敗大盤,看見別人看不到的投資機會,因此鼓勵他買進高風險高報酬的股票(主動式投資)。結果他最糟糕的投資決策之一,是以每股20美元買進一檔E*trade股票,後來價格一路跌到零,讓他覺得自己很傻。

喬恩瞭解人雖然號稱是理性的動物,但在投資上卻常因為貪婪及恐慌,做出追高殺低的不理性行為,等事後冷靜下來,才會發覺自己犯了錯誤。而可笑的是,這種錯誤仍會以各種不同的形式一再重演。因此為了克服人性弱點,喬恩決心尋找能結合簡單投資原則,明確價值主張以及智能投資效率的自動化理財商品,但市面上没有,喬恩決定自行研發。

圖說:Betterment執行長喬恩·史坦 (圖片來源:ZIMBIO)

2. 機器人理財的「客製化」及「自動化」

喬恩於2007年辭去財務顧問職務,在2008年創立Betterment,卻又剛好碰到全球金融風暴,運氣可說是背到極點。當時投資人損失慘重,充滿憤怒,對金融機構失去信心,許多人對喬恩選在此刻開公司持懷疑的態度並表示:「你為什麼要進入這個行業?創辦一家投資管理公司没那麼簡單,你為什麼不做點容易的事?」但喬恩把投資人的挫折感及不信任當成是在背後推動的力量,他相信Betterment能在金融風暴後成為人們更新更好的財務解決方案。

喬恩在2010年參加科技新聞網站「TechCrunch」在紐約舉辦的創業比賽,並正式向大眾公佈Betterment的營運模式:做法是依據客戶設定的投資目的及風險承受度,透過線上互動及電腦程式的演算法,創建一個能夠自動為投資人買賣ETF及公債的應用系統。客戶登錄Betterment後首先會看到一張標有刻度表(Dial)的圖片,圖片的一邊標示著“股票市場”,另一邊標示著“公債”。然後投資人可以移動刻度來表示他們想投資的市場比重及對風險的相對偏好。

(圖片來源:Google)

但評審們認為喬恩的想法並不嚴謹,比較像是高中生交出來的投資作業,而不是成年人的資金管理服務。其中一位評審批評:「這感覺有點像玩具」,導致Betterment在決賽時輸給了一家以色列的防毒軟體公司。而金融同業也嘲諷Betterment的機器人理財(Robo Advisor) 並非由實體的機器人幫助客戶理財,只不過是自動語音答覆(Robocall)的技倆罷了,並不認為有什麼創舉。

(同場加映:怎樣了解顧客的情境?如何有效互動?聊天機器人,給人類工作者的啟發)

儘管如此,比賽的新聞報導仍讓Betterment在第一周吸引了500名客戶,隨後數字穩步攀升,喬恩並積極向財金部落客介紹如何使用Betterment的服務。首先,客戶告訴Betterment有關理財的目的,是為了大學學費、退休、緊急準備金,購買資產,度假,或只是一般性儲蓄。然後,回答Betterment有關就業、婚姻狀況、收入、目標,和風險承受能力的問題。

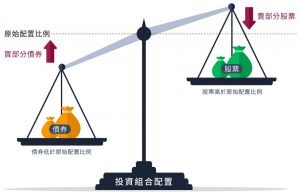

Betterment會根據客戶所填入的資料建議適合的投資策略,然後透過其演算法「客製化」包含多種股票、債券和基金的投資組合。客戶可以對投資組合進行微調,或是接受Betterment建議的內容。客戶還可以選擇是否希望Betterment定期評估績效,調整股債投資比例(稱為再平衡作業)來管理投資組合,Betterment會「自動化」執行,客戶無需下達交易指令。

(圖片來源:Cathay Robo)

3. Betterment的理財特色

Betterment没有限制客戶的最低開戶金額及投資金額。一般客戶可以透過系統免費向財務專家留言請教財務問題,年費率為0.25%,比外界投資顧問每年收取約1%的費用低很多。如果投資達1萬美元以上,可獲得長達一年的免費服務。如果保持10萬美元以上,還能晉升為VIP客戶,享有與具CFP證照的財務顧問通話的權利。如果投資金額達200萬美元,則年費率及財務顧問談話費均可降為0.1%。

客戶在Betterment的投資帳戶可綁定其銀行存款帳戶,存款帳戶内之閑置資金可自動投資公債及高信評公司債,額外獲取約1.91%的資金收益。它還能同步整合包含客戶外部投資帳戶的所有投資帳戶分析,藉由了解全盤財務規劃,提供更適合客戶的理財建議。投資組合中不會有現金,所有的資金都會用於投資股票ETF及債券ETF。當客戶投入新資金時,也會依照設定好的投資組合比例進行再調整,賺取之股利也會自動再投資。

Betterment也會為客戶節稅,透過演算法先幫投資組合內的虧損部位認列虧損,同時買進相近的替代標的,在不影響資產配置的情況下,抵消資本利得,減少約0.77%的稅務負擔。並提供雙重身份驗證的安全控管,第一重是密碼,第二重是智能手機上的身份驗證器。若客戶密碼遭到入侵,則攻擊者將只能以唯讀方式造訪帳戶而不能篡改。

(圖片來源:Betterment)

4. 財富管理大咖紛紛加入機器人理財

2010年底,Betterment獲得以Bessemer Venture Partners為首的創投業者300萬美元投資,其後再從其他風險創投籌集了2.75億美元的資金。2011年Betterment的客戶數達到1萬人,吸引位於加州矽谷的另一家新創公司Wealthfront模仿,也推出類似的機器人理財服務。Wealthfront的首席投資顧問是經濟學家Burton Malkiel,也是經典金融名著《漫步華爾街》的作者。他主張投資人不可能擊敗市場,因此最好的投資策略,是買進並長期持有能反映市場的指數型基金。

當時兩家公司還沒有直接競爭,因為Wealthfront要求最低5,000美元的投資門檻,是訴諸較高資產的客層。至2015年,Wealthfront將其帳戶最低金額降至500美元,並向任何低於1萬美元投資的客戶提供免費服務。至此,兩家公司提供的服務幾乎完全相同,形成在美國東西岸對峙的局面。

自2010年以來,Betterment吸引了大約40萬名客戶,每戶平均投資4萬美元,管理約160億美元資產。而Wealthfront也籌資超過2億美元,管理約120億美元資產。至於Vanguard、Schwab、高盛及富達投顧等財富管理巨頭也不敢再忽視機器人理財的威力,紛紛提供類似服務或降低手續費,使整體機器人理財所管理的資金超過2000億美元。其熱門的程度,連以出售折扣居家用品而聞名的美國大型線上零售商Overstock,也宣布會提供機器人理財服務。

喬恩·史坦表示,當科技讓人們的生活愈來愈簡單時,理財商品卻愈來愈複雜,一般民眾很難瞭解其内容。譬如加密貨幣非常複雜但卻很流行,有些金融新創公司,例如Robinhoood,會推出這方面的交易來吸引顧客(延伸閱讀:換種方法賺錢,結果賺得更多!這家證券商不收手續費,市值卻達56億美元)。而Betterment不趕流行,不會選擇超出其核心產品(ETF)的業務讓投資人冒險。這雖然可能會限制Betterment的成長,但喬恩相信,與客戶利益一致,跟投資人站在同一陣線,才會是所有金融服務永續經營的道路。

(圖片來源:Investorjunkie)

推薦閱讀:

1. 當機器人決定你是否被錄取,你專精的工作也可能被機器人取代…LinkedIn執行長告訴我們三個永遠能跑在職場前端的重要趨勢

2. 告別式也有「得來速」通道?機器人代替真人念經?日本葬禮的創新,讓更多人願意「送行」

參考資料:

3. Betterment vs. Wealthfront – Which Is the Better Robo Advisor?

4. What’s the Difference Between a Robo Advisor and a Microsavings Service?

5. Betterment’s Low-Fee Evangelist Has a Retirement Algorithm for You

6. Investing Made Easy – An Interview with Betterment Founder Jon Stein